Покупка квартиры вторичного рынка - серьезное решение, сопровождаемое не только радостью нового жилья, но и финансовыми обязательствами. Одним из таких обязательств является уплата налога при покупке недвижимости.

Налог при приобретении квартиры вторичного рынка зависит от нескольких факторов, включая стоимость недвижимости, регион, в котором находится квартира, и наличие налоговых льгот для определенных категорий граждан.

Однако, не всегда при покупке квартиры вторички нужно платить налоги. Например, если вы продаете свою основную жилплощадь и приобретаете другое жилье в рамках государственной программы по обмену жилья, то освобождаетесь от уплаты налога на доход, полученный от продажи квартиры.

Обязан ли платить?

Налог при покупке квартиры

При покупке квартиры, особенно вторички, необходимо учитывать налоговые обязательства. Налог при покупке квартиры может включать в себя налог на прибыль с продажи недвижимости, налог на доходы физических лиц (если квартира продается впервые через риэлтора) и налог на недвижимость.

Налог на прибыль с продажи недвижимости зависит от срока владения квартирой. Если квартира была в собственности менее трех лет, налог вычисляется как разница между стоимостью продажи и стоимостью покупки с учетом инфляции. Если срок владения превышает три года, налог не взимается.

Налог на доходы физических лиц взимается при продаже квартиры через риэлтора и составляет определенный процент от суммы сделки.

Налог на недвижимость, в свою очередь, зависит от оценочной стоимости квартиры и региональных ставок налогообложения.

Налоговые льготы и исключения

При покупке квартиры вторички возможны некоторые налоговые льготы и исключения, которые могут существенно снизить налоговую нагрузку:

1. Налоговый вычет при первом приобретении жилья: Граждане могут претендовать на налоговый вычет при первом приобретении жилья в размере до определенной суммы.

2. Уменьшение налогов при перепродаже недвижимости: При перепродаже недвижимости могут применяться налоговые льготы, если объект в собственности находился определенное время.

3. Продажа жилья по сниженной ставке налога: В некоторых случаях возможна продажа жилья по сниженной ставке налога на прибыль.

4. Льготы при покупке жилья для молодых семей: Молодые семьи могут иметь право на различные льготы при покупке жилья.

Прежде чем покупать квартиру вторичку, стоит изучить доступные налоговые льготы и исключения, чтобы сократить расходы на налоги при сделке.

При покупке вторичного жилья

В случае покупки квартиры без зарегистрированных прав на недвижимость, необходимо будет также уплатить налог на приобретение имущества (платится покупателем).

Также, при покупке вторичного жилья могут быть учтены и другие обязательные платежи, такие как комиссия агентства по недвижимости, расходы на нотариальное оформление сделки, а также возможные сборы за регистрацию договора купли-продажи и другие расходы, связанные с оформлением сделки.

Какие расходы включаются

При покупке квартиры вторичного рынка вы можете столкнуться с различными расходами, включающими как налоги, так и дополнительные платежи. Вот основные расходы, которые могут возникнуть:

- Налог на доходы физических лиц (НДФЛ). При продаже квартиры вторичного рынка иностранцу или россиянину, налог в размере 13% должен быть уплачен продавцом. Размер налога рассчитывается от разницы между стоимостью продажи и стоимостью покупки квартиры.

- Регистрационный сбор. Регистрация сделки купли-продажи квартиры в органах регистрации недвижимости также требует оплаты регистрационного сбора, который составляет определенный процент от стоимости квартиры.

- Комиссия агентства недвижимости. Если вы воспользовались услугами агентства по поиску квартиры, вам возможно придется оплатить комиссию агенту за его услуги. Размер комиссии может составлять несколько процентов от стоимости сделки.

- Нотариальные расходы. На каждую сделку покупки квартиры следует оформить нотариальный документ. Нотариус взимает определенную плату за свои услуги.

Учитывая все эти расходы, важно точно рассчитать затраты на покупку квартиры вторичного рынка, чтобы избежать непредвиденных финансовых затрат.

На что распространяется налогооблагаемая база при покупке квартиры вторичке?

При приобретении квартиры на вторичном рынке налоги обычно начисляются на стоимость объекта недвижимости. Налогооблагаемая база включает в себя сумму, за которую было куплено жилье, а также другие расходы, которые могут быть учтены при определении стоимости объекта. Также к налогооблагаемой базе могут быть добавлены комиссионные и иные услуги, связанные с процессом сделки. Все эти факторы формируют основу для налогообложения при покупке квартиры на вторичном рынке.

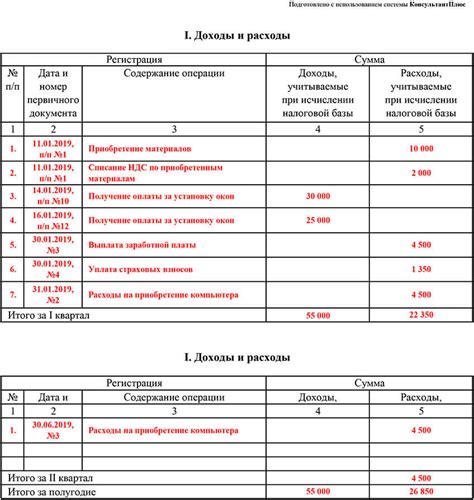

| Пункт | Описание |

|---|---|

| 1 | Стоимость жилья |

| 2 | Комиссионные и агентские услуги |

| 3 | Регистрационные и юридические расходы |

Вопрос-ответ

Можно ли не платить налог при покупке квартиры вторичка?

Налог при покупке квартиры вторичного рынка обычно взимается в размере 13% от сделочной стоимости. Однако, в определенных случаях, например, если вы продаете свою первую квартиру и покупаете новое жилье в течение 3 лет, вы можете быть освобождены от уплаты налога. Необходимо изучить конкретные условия и законы вашей страны или региона.

Каковы штрафы за неуплату налога при покупке квартиры на вторичном рынке?

Неуплата налога при покупке квартиры вторичного рынка может повлечь за собой различные штрафы в зависимости от законодательства вашего региона. В большинстве стран уклонение от уплаты налога квалифицируется как налоговое правонарушение и может быть наказано штрафами, пени, а в некоторых случаях даже уголовной ответственностью. Важно своевременно уплачивать все налоговые обязательства для избежания негативных последствий.

Есть ли освобождение от налога при покупке жилья на вторичном рынке для молодых семей?

Во многих странах предусмотрены льготы и освобождения от налога при покупке жилья для молодых семей. Обычно это касается семей с детьми, молодоженов или людей до определенного возраста. Для получения таких льгот необходимо уточнить условия и требования, предъявляемые к соискателям в вашем регионе. Такие меры призваны помочь молодым семьям обрести собственное жилье и улучшить жилищные условия.