У сучасному світі, з його глобалізацією та швидкими змінами, економіка країни великою мірою залежить від правильного та ефективного оподаткування. Одним з ключових інструментів фінансової системи в Казахстані є податок на додану вартість (ПДВ), який є основним джерелом доходів бюджету країни.

ПДВ є запровадженим у багатьох країнах світу з метою збору податків з продуктів та послуг, які обертаються в національній економіці. У Казахстані, цей податок встановлюється на різні рівні ставок та має свої характеристики, які регулюються податковим законодавством та спеціально уповноваженими органами.

Основна мета ПДВ полягає у зборі коштів до бюджету для забезпечення потреб держави та її громадян. Принципи та правила, які регулюють оподаткування продуктів та послуг, змінюються в часі та можуть відрізнятися в різних країнах. У цій статті ми розглянемо основні принципи та особливості роботи ПДВ в Казахстані, а також детально ознайомимось з правилами щодо розрахунку та сплати цього податку.

Основа работы налога на добавленную стоимость: общая суть

Особенностью НДС является его способность непосредственно оказывать влияние на цены товаров и услуг. Более того, важно отметить, что налог основан на принципе последовательности и прозрачности действия - каждая стадия производства и реализации товаров и услуг облагается НДС. Данный подход обеспечивает контроль и сбор налога на каждом этапе цепи производства и сбыта, что способствует эффективной работе налоговой системы.

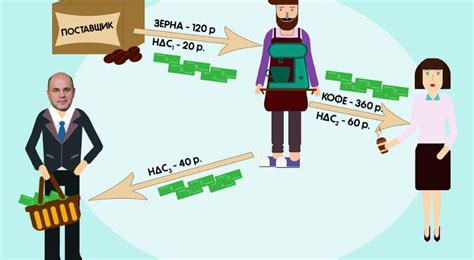

Ключевым принципом НДС является так называемый "налоговый кредит" - механизм, который позволяет компаниям компенсировать НДС, уплаченный на предыдущих стадиях цепи добавления стоимости. Это позволяет снизить до минимума негативное влияние налога на предприятия и способствует улучшению бизнес-климата в стране. Таким образом, НДС стимулирует развитие предпринимательства и создает условия для увеличения объема производства и продаж на внутреннем рынке.

Роль НДС в экономической системе и его суть

Суть НДС заключается в том, что каждый участник товарного оборота, включая производителей, поставщиков, розничные магазины и потребителей, уплачивает налог на добавленную стоимость. Основная идея этого налога заключается в том, что цена товара или услуги включает в себя сумму налога, который должен быть уплачен государству. Такая система налогообложения позволяет распределить налоговое бремя на различные уровни товарного оборота и сделать его более справедливым.

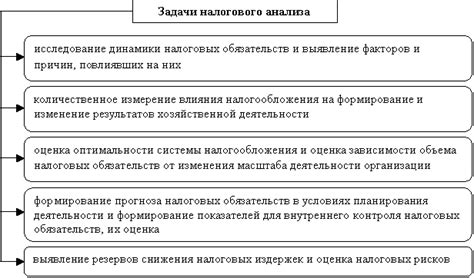

НДС также выполняет другие важные функции в экономической системе. Он способствует контролю и регулированию экономической активности, поскольку каждый участник товарного оборота должен учитывать и декларировать налоговые обязательства перед государством. Кроме того, НДС является инструментом стимулирования экономики, поскольку его изменение может повлиять на спрос и предложение, а также на уровень инвестиций и экспорта.

В итоге, НДС несет сущностную значимость для экономической системы как главный налоговый источник доходов государства, а также как средство контроля и регулирования товарного оборота. Понимание роли НДС и его сути является важным для более глубокого анализа и оценки экономической политики в Казахстане.

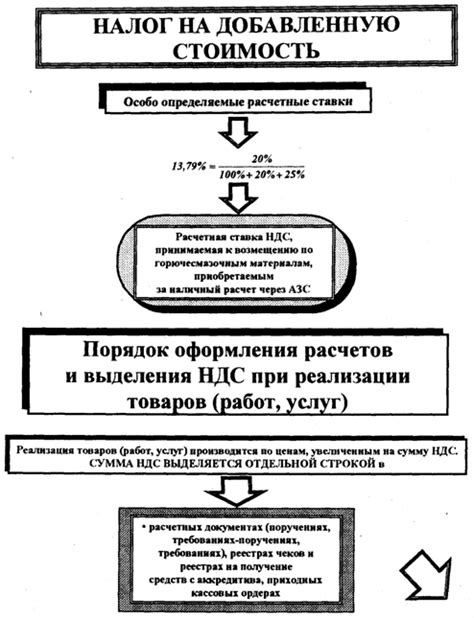

Ставки налога на добавленную стоимость и их воздействие на финансирование государственного бюджета

В данном разделе рассмотрим основные ставки налога на добавленную стоимость (НДС) в Казахстане и их значимость для государственного бюджета. Разные ставки НДС применяются в зависимости от типа товаров и услуг, что влияет на величину налога, уплачиваемого организациями и гражданами. Понимание стандартных ставок НДС поможет нам осознать экономическую значимость и роль этого налога в поддержке финансовых потребностей государства.

Введение в применение НДС в Казахстане

Раздел "Основы применения НДС в Казахстане" представляет общую картину применения налога на добавленную стоимость (НДС) в экономической системе Казахстана, уделяя особое внимание его принципам и особенностям. Здесь будет раскрыта важность этого налога для развития местной экономики, а также основные сферы его применения.

Роль НДС

Основное назначение НДС заключается в том, чтобы обеспечить стабильные поступления в государственный бюджет Казахстана, путем налогообложения товаров и услуг. Данный налог взимается на каждом этапе производства и продажи товаров, а также на предоставление услуг в стране. Таким образом, НДС играет важную роль в создании и поддержке финансовой устойчивости государства и обеспечении его социально-экономического развития.

Применение НДС

Применение НДС в Казахстане охватывает широкий спектр деятельности и отраслей. Практически все виды товаров и услуг, включая внутренние и международные сделки, подвергаются обязательному налогообложению по ставке НДС. Важно отметить, что ставка НДС может варьироваться в зависимости от характера и типа товаров или услуг.

Для учета и контроля за применением НДС в Казахстане используется электронная система налогового учета, которая обеспечивает прозрачность и эффективность процесса. Она позволяет следить за движением товаров и услуг, а также рассчитывать и уплачивать соответствующую сумму НДС в установленные сроки.

Заключение

Основные принципы применения НДС в Казахстане связаны с обеспечением стабильных поступлений в государственный бюджет, а также с прозрачностью и эффективностью налогового процесса. Разнообразие отраслей подвержено воздействию НДС, что способствует развитию экономики страны и поддержанию ее финансовой устойчивости.

История введения и развития налога на добавленную стоимость в Республике Казахстан

В начале своего существования налог на добавленную стоимость в Казахстане имел некоторые особенности, прошедшие через ряд изменений и усовершенствований. Этот налог является основной составляющей доходной части бюджета Казахстана и является главным источником финансирования многих социально-экономических программ и проектов.

- 1992 год: Введение налога на добавленную стоимость в Казахстане.

- 1995 год: Внесение первых изменений в налоговое законодательство, направленных на усовершенствование системы налогообложения.

- 2000-е годы: Постепенный переход от механизма освобождения от уплаты налога к механизму компенсации налогов.

- 2010-е годы: Внедрение электронной системы отчетности и усиление контроля со стороны налоговых органов.

Развитие налога на добавленную стоимость в Казахстане также связано с принятием новых налоговых законов, регулирующих его особенности и порядок уплаты налога. Важной составляющей данной системы является учет налогооблагаемых операций, контроль за которыми осуществляют налоговые органы Казахстана.

- Значение налога на добавленную стоимость для экономики страны.

- Механизмы и инструменты налогообложения в Казахстане.

- Тенденции развития налога на добавленную стоимость в Казахстане.

В завершение можно отметить, что налог на добавленную стоимость в Казахстане является неотъемлемой частью налоговой системы страны. Развитие данного налогообложения способствует повышению доходов бюджета, созданию социальной стабильности и обеспечению финансовой устойчивости Казахстана.

Процедура оформления регистрации на учете по НДС в Казахстане

Первым этапом процедуры является подача заявки на регистрацию в налоговый орган. В заявке необходимо указать сведения о предприятии, его деятельности и контактные данные предпринимателя. Для подачи заявки требуется предоставление определенного пакета документов, включающего учредительные документы, копии паспортов учредителей, а также другие необходимые документы, подтверждающие право на осуществление предпринимательской деятельности.

После подачи заявки налоговый орган проводит проверку предоставленных документов и информации о предприятии. В случае отсутствия препятствий, связанных с деятельностью предприятия, заявка может быть одобрена, и предпринимателю будет выдан свидетельство о регистрации на учете по НДС.

Получив свидетельство о регистрации, предприниматель обязан ежемесячно представлять налоговому органу отчетность о суммах НДС, полученных от продажи товаров или услуг, а также произведенных покупках, на которые указано право вычета НДС.

В случае изменения сведений, указанных в заявке или свидетельстве о регистрации, предприниматель обязан внести соответствующие изменения в налоговый орган. Также при прекращении деятельности предприятия необходимо провести процедуру снятия с учета по НДС.

Правильное и своевременное оформление регистрации на учете по НДС является важным аспектом для предпринимателей, работающих в Казахстане. Соблюдение всех требований и правил позволяет избежать проблем и штрафов со стороны налоговых органов, а также обеспечивает легальность и прозрачность ведения бизнеса.

Уникальные черты налогообложения в Казахстане

Казахстан, как суверенное государство, имеет свои собственные правила и особенности, касающиеся налогообложения товаров и услуг. Обращая внимание на налог на добавленную стоимость (НДС), можно увидеть несколько важных отличий и особенностей, присущих именно Казахстанской системе.

В первую очередь, следует обратить внимание на данный налог, который является неотъемлемой частью казахстанской экономики, и при этом, отличает Казахстан от других стран своим краевым подходом к регулированию налоговой системы.

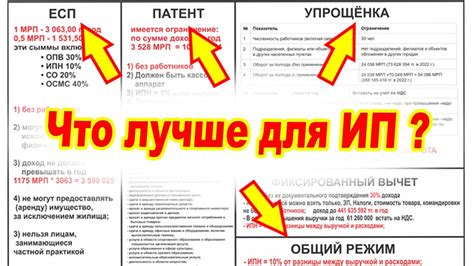

- Одной из ключевых особенностей является определенный порог обязательной регистрации в качестве плательщика НДС. В отличие от некоторых стран, в Казахстане, компания должна зарегистрироваться в налоговых органах только в том случае, если ее годовой оборот превышает определенную сумму. Это позволяет предприятиям с небольшим объемом бизнеса избежать излишних расходов на регистрацию и ведение налоговой отчетности.

- Другой особенностью является наличие двух категорий ставок НДС. Одна ставка применяется для большинства товаров и услуг, в то время как вторая ставка, существенно ниже, применяется к определенному списку особых товаров и услуг. Это создает более гибкую систему налогообложения и стимулирует развитие некоторых отраслей экономики.

- Также стоит отметить, что в Казахстане применяется система электронного счет-фактуры, что упрощает процесс учета и контроля за налоговыми обязательствами компаний. Это помогает снизить вероятность ошибок и упрощает взаимодействие между налоговыми органами и бизнесом.

Различные особенности налогообложения НДС в Казахстане позволяют более эффективно управлять потоками товаров и услуг, способствуют созданию благоприятного инвестиционного климата и содействуют развитию предпринимательства в стране. Знание этих особенностей является важным фактором для успешного ведения бизнеса и соблюдения налогового законодательства в Казахстане.

Роль налогового агента в системе НДС: ключевые аспекты и функции

Главной функцией налогового агента является представление интересов налоговых органов при расчете и уплате НДС. Агент принимает на себя обязанность учета и уплаты налога поставщика товаров или услуг, что значительно упрощает процедуру для предпринимателя.

Налоговый агент берет на себя ответственность за своевременное и правильное уплату налога на сделке, поэтому он несет экономический и юридический риск. Он осуществляет свою деятельность на основе договора с поставщиком товаров или услуг, а его вознаграждение за предоставление услуг определяется в соответствии с законодательством.

Кроме того, налоговый агент выполняет функции по контролю за правильностью учета и уплаты НДС субъектами предпринимательства. Он осуществляет проверку налоговых деклараций, проводит анализ хозяйственной деятельности предпринимателей и предоставляет налоговым органам необходимую информацию для контроля и учета налога на добавленную стоимость.

Важно отметить, что роль налогового агента в системе НДС особенно актуальна для предпринимателей, занимающихся международной торговлей и имеющих деловые связи за рубежом. Налоговый агент помогает предпринимателям разобраться в особенностях налогообложения при ввозе и вывозе товаров, а также минимизировать риски связанные с налоговыми спорами и штрафами.

- Налоговый агент выполняет функции по учету и уплате НДС от сделок поставщика товаров или услуг.

- Он представляет интересы налоговых органов и обеспечивает своевременную уплату налога.

- Налоговый агент контролирует правильность учета и уплаты НДС предпринимателями.

- Его деятельность особенно актуальна для международных предпринимателей, помогая им разобраться в особенностях налогообложения при международной торговле.

Особенности освобождения от уплаты НДС в Республике Казахстан

К примеру, освобождение от уплаты НДС может быть предусмотрено для товаров и услуг, которые классифицируются как особо важные для общества или для развития определенных отраслей экономики. Такое освобождение может рассматриваться как одна из мер государственной поддержки и стимулирования определенных секторов экономики. В данном случае, предприятия или организации, которые занимаются производством или предоставлением таких товаров и услуг, могут быть освобождены от уплаты НДС или установленного налогового процента может быть снижено до минимального значения.

Другой вид освобождения от уплаты НДС предусматривает случаи, когда законодательство Республики Казахстан предоставляет право на такое освобождение лицам, не являющимся плательщиками НДС, в том числе индивидуальным предпринимателям или малым предприятиям, не достигшим определенного уровня оборота. В данном случае, данные организации освобождаются от уплаты НДС на товары и услуги, которые они закупают для деятельности.

Освобождение от уплаты НДС также может применяться в случаях международных сделок или трансграничного экспорта товаров и услуг. В соответствии с налоговыми соглашениями, которые Казахстан заключает с другими государствами, возможно освобождение от уплаты НДС при экспорте или при реализации товаров и услуг нерезидентами на территории Казахстана. Это способствует укреплению экономического сотрудничества и развитию внешнеэкономических связей Республики Казахстан.

Вопрос-ответ

Какие принципы лежат в основе работы НДС с Казахстаном?

Основными принципами работы НДС с Казахстаном являются обязательная регистрация налогоплательщиков, исчисление и уплата налога по ставке, контроль со стороны налоговых органов и возможность вычета НДС, уплаченного на предыдущих этапах производства.

Какие особенности имеет система НДС в Казахстане?

Одной из особенностей системы НДС в Казахстане является двухставочная ставка – общая ставка НДС и льготная ставка. Также следует отметить особенности учета и уплаты НДС при ввозе товаров на таможенную территорию Казахстана.

Как происходит регистрация налогоплательщиков НДС в Казахстане?

Для регистрации в качестве налогоплательщика НДС в Казахстане необходимо подать соответствующее заявление и предоставить необходимые документы, такие как учредительные документы организации, выписку из реестра плательщиков налога на прибыль и др. Затем налоговые органы проведут проверку и присвоят статус налогоплательщика НДС.

Как возможен вычет НДС, уплаченного на предыдущих этапах производства?

При определенных условиях налогоплательщик может произвести вычет суммы НДС, уплаченной на предыдущих этапах производства, от суммы налога, подлежащей уплате. Для этого необходимо аккуратно вести учет и сохранять документы, подтверждающие факт оплаты НДС на предыдущих этапах.

Какие санкции предусмотрены за нарушение требований системы НДС в Казахстане?

Нарушение требований системы НДС в Казахстане может привести к применению различных санкций, таких как штрафы и пеня. В случае серьезных нарушений, например, уклонение от уплаты НДС или предоставление заведомо ложных сведений, налоговые органы могут привлечь к ответственности казну – тюремное заключение.